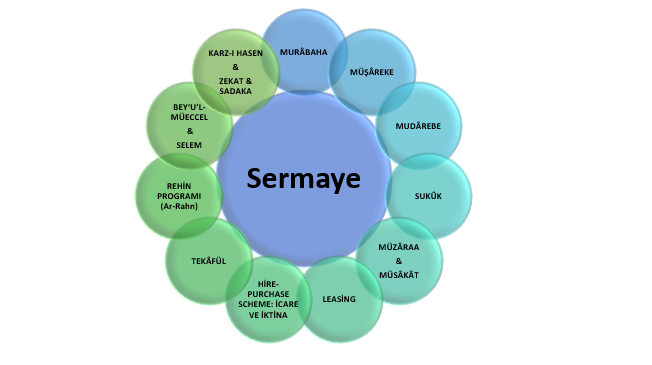

Helal ekonomi araçları: Finansal modeller

İslami finansın sağladığı finansal modeller sadece karz-ı hasen gibi kar amacı gütmeyen araçlardan ibaret değildir. Bunların yanında ortaklık (şirket) ve alışveriş sözleşmesi (mu'âvazat) modelleri de mevcuttur. Kâr paylaşımına dayalı olan ortaklık, temelde müşâreke ve mudârebeden oluşur. Proje ortaklığı şeklinde olan müşârekede finans kurumu kendi öz sermayesiyle yatırıma ortak olabilmekte, hatta birden fazla taraf bu projeye finansman sağlayabilmekte ve kâr uzlaşılan oranda dağıtılabilmektedir. Emek sermaye ortaklığı olan mudârebede ise bir taraf (ya da taraflar) finansmanı sağlarken diğer taraf projeyi yönetmekte ve kâr, anlaşılan oranlar üzerinden paylaşılmaktadır. Ayrıca ziraat ortaklığı (muzâraa) ve bağ-bahçe ortaklığı (musâkât) da İslami finans araçları olarak işletilebilir. Diğer bir model ise alım-satım sözleşmeleridir. Bunlar arasında finansal araç olarak en önemlisi vadeli alım satım sözleşmesidir. Bedelin vadeli olduğu şeklin (bey'u'l-müeccel) yanı sıra satılan malın vadeli olduğu (selem) türü de vardır. Murabaha tarzı finansal araç olarak kullanılan bu tür işlemler maliyet artı kâr esasına dayalıdır. Ayrıca müşterinin kira ödeyerek varlığı kullanma niteliğindeki icâre sözleşmesi (leasing) ile kira sonucunda o varlığa malik olduğu (hire-purchase scheme: icare ve iktina) araçlar da sözleşme türü modeller arasında yer alır.

Mudârebe: İslam ekonomisinin klasik ilkeleri kar-zarar ve riskin sermaye sahibi ile girişimci arasında paylaştırılması esasına dayalıdır. Bu anlayış, önceden sabitlenmiş bir faiz oranıyla borç verilmesi anlayışının yerini almıştır. Tarihe baktığımızda risk paylaşımı öngören bu finansal araçlar, iş ortaklığı kurumları ve sosyal kurumlar aracılığıyla gerçek hayatta uygulanmıştı. Özellikle de emek sermaye ortaklığı olan mudârebe tarzı finansal ürünler girişimciyi finanse etmenin vazgeçilmez aracı haline gelmişti. Bu finansman modeli Batı'ya commenda adıyla geçmişti. Ayrıca Müslümanların deniz ticaret hukuku vasıtasıyla ürettikleri kapsamlı finansal ürünler olan poliçeler, akreditifler (süftece), borç senedi, adi çekler ve çift kayıtlı muhasebe sisteminin müslümanlardan batıya geçtiği insaflı tarihçiler tarafından ittifakla kabul edilmektedir. Bu tür işlemler sayesinde Orta Çağda uzun mesafeli ticari işlemler gerçekleştirilebilmiştir. Yine vakıf sistemi de İslam ekonomi tarihinde bir finansman aracı olarak sermayeyi destekleyen kurum olarak işlev görmüştür.

Bazı araştırmacılar İslami yeniden dağıtım araçlarının finansal mühendislik ve benzeri araçların bir araya getirilmesi yoluyla kurumsallaşması yönünde kimi yöntemler önermiştir. Bir zamanlar İslam toplumlarında çok iyi işleyen evkâf kurumları gibi karz-ı hasen modeline dayalı kar amacı gütmeyen bir finansal aracılık mekanizmasının tesisi veya zekât, vakıf ve sadakaların birleşiminden oluşan melez mikro-finans kurumlarının oluşturulması gibi farklı seçenekler ileri sürülmüştür. Bu gibi araçların geliştirilebilmesi için öncelikle politika yapıcıların vakıf vb. kurumları canlandırmaları ve finansal mühendisliği teşvik etmeleri gerekmektedir.

İslami bankacılık sistemi, mevduat sahiplerine bankanın hissedarıymış gibi davranıldığı hisse senedi tabanlı bir sistemdir. Dolayısıyla mevduat sahiplerine paralarına karşılık hiçbir sabit ödeme yoktur; ancak bankanın kâr payı üzerinde hak sahibidirler. Bu sistemin sağlıklı yürüyebilmesi için sağlam ahlak kurallarına ve çok güçlü yönetmeliklere ihtiyaç vardır. Öncelikle ahlâkî temelleri oluşturulmadan İslami finansın idealine ulaşmasının güç görünmekte olduğu doğrudur. Hatta bazı ekonomistler, İslami finans destekçilerinin böyle yüksek ahlâkî standartlara ulaşmasının pek mümkün görünmediğini ileri sürmüşlerdir. Bununla birlikte İslam ekonomisi esasları mali kalkınma için müsaittir ve eğer uygulanırsa ahlâkî bir piyasa düzeni kurulabilir. Uygulamaya konulmadan, ahlâkî değerlerin var olup olmayacağı test edilemez. Andrew Sheng ve Ajit Singh'in dediği gibi hiçbir faiz ödemesi olmayan ama sermaye ve yatırımdan kâr elde etmeye izin veren İslami türden etkin bir ekonomik sistemi işletmek mümkündür. Bütünüyle öz sermaye finansmanına dayalı böyle bir sistem tamamen tutarlıdır ve gerçekte kısmi-borç ile finanse edilen klasik sistemden çok daha istikrarlı olabilir. Yakın tarihteki Orta Doğu başta olmak üzere İslam ülkelerindeki ekonomik geri kalmışlığa din âlimlerinin İslam hukukuna dair yorumlarının sebep olduğu, hatta sermaye birikimini ve ticareti kolaylaştıran kurumlar konusunda Müslümanların yetersiz kaldığı iddiası isabetli değildir. Bu geri kalmışlığın birçok iç ve dış kompleks gerekçeleri bulunmaktadır. İslami finans alternatif bir finans sistemi özelliğini potansiyel olarak taşımaktadır. Ancak burada İslami finansın karşılaştığı gerçek güçlük, dünyadaki küresel devasa bir sistemle yarışmak zorunda kalması, kişisel çıkarı esas alan bu sisteme karşı ahlâkî olanı savunması ve de henüz hiçbir İslami küresel rezerv para birimi, hiçbir İslami merkez bakası ve de son çare olarak başvurulabilecek hiçbir İslami kredi merciinin bulunmamasıdır. Yine de İslami finans potansiyel anlamda tam bir sistem temin etmeye adaydır. Özellikle de hâkim batılı ekonomik sistemin çok da mükemmel olmadığının kanıtlandığı ve alternatif sistem ve kuruluşlara talebin arttığı günümüzde bu daha da önem kazanmaktadır.

Çizakça'nın da ifade ettiği gibi, emek sermaye ortaklığında kâr da kayıp da birlikte paylaşılır. İslam ekonomisine "paylaşım ekonomisi" denebilir. Kar-zarar ve risk birlikte paylaşılır. Müslümanların, batıyı taklit etmek yerine, kendi geçmişlerine ait başlıca finansal/ekonomik ilke ve kurumlarının yeniden keşfine ve mevcut ihtiyaçlara intibakına odaklanmaları gerekir. Bu konuda Malezya'nın bir başarı hikayesi vardır. Bankacılık alanında ortaya çıkan bu başarının sırrı mudârebe ortaklığı ve onun başarılı modernizayonunda yatmaktadır. Geçmişte bu ortaklıklar genelde iki tarafın katılımıyla gerçekleştirilirken günümüzdeki güncellenmiş haliyle binlerce insan birikimlerini güvenilir bir işletmeciye emanet edebileceği bir mekanizmaya dönüşmüştür. Diğer finansal araçlar arasında ise devlet borçlandırma sistemi olarak Osmanlı uygulamasındaki eshâm sistemi, yine Osmanlı'daki para vakıflarının modernize edilmiş halini temsil eden sukuk (İslami bono) sistemi ve kadim İslam geleneğinde var olan âkile sisteminin başarılı bir update örneği olarak tekafül sistemidir. Bütün bunlarla birlikte bilinmelidir ki ne kadar mükemmel olursa olsun hiçbir finansal sistem ekonominin diğer bileşenleri olmaksızın tek başına ekonomik kalkınma sağlayamaz. Çizakça, toplumun sosyal hedeflerini gerçekleştirmek üzere para vakfını esas alan bir finansal model önermektedir. Para vakfının kullanım alanlarından biri yoksullara mikro-finans sağlamak olarak öngörülmüştür. Yine Monzer Kahf ve Habib Ahmed tarafından zekât ve vakıf temelli bir mikro-finans kurumu önerilmiştir. Yoksulları finanse etmek için vakıf temelli İslami mikro-finans modeli önerilmiştir. Muhammed el-Gari de ise yoksulları finanse etmek için kar amacı gütmeyen ve faizsiz kredi veren Karz-ı Hasen Bankası önermektedir. Bütün bu önerilerin sermayesi çoğunlukla varlıklı Müslümanlarca bağışlanan para vakfından gelecektir.

İslami finans araçlarından mikro finans amaçlı bir diğer örnek Malezya Bank Rakyat'ın Rehin Programı (Ar-Rahn) sayılabilir. Bu program aracılığıyla ilgili banka şubelerinde İslami terhin hizmetleri vermektedir. Uygulamada ise sarı altından oluşan ziynet eşyalarını şubeye getirdiğinde değeri belirlendikten sonra ilk defa gelenlere getirdikleri altın miktarını %65'i, önceki müşteri ise %70'i kadar faizsiz kredi (karz-ı hasen) kullanabilmektedir. Küçük miktarlardan oluşan bu krediler çoğunlukla tüketim amaçlı olur; örneğin üniversite harçları gibi konularda alınmaktadır. Müşteri krediyi geri ödemediği takdirde işlemin başlangıcı tarihinden itibaren yedi ay yedi gün beklenir, ardından rayiç bedelin %90'ından düşük olmamak şartıyla açık artırma ile satılır ve kredi miktarı ve saklama ücreti düşüldükten sonra kalan müşteriye teslim edilir. [Abbas Mirakhor ve Zamir İkbal (ed.), Ekonomik Gelişim ve İslâmî Finans, İstanbul: Borsa İstanbul, 2014].

Doç. Dr. Murat Şimşek

Yasal Uyarı: Yayınlanan köşe yazısı/haberin tüm hakları Turkuvaz Medya Grubu’na aittir. Kaynak gösterilse veya habere aktif link verilse dahi köşe yazısı/haberin tamamı ya da bir bölümü kesinlikle kullanılamaz.

Ayrıntılar için lütfen tıklayın.